Von orbnet GmbH

1. Dez. 2020

Mahnung schreiben - Wie du schnell an dein Geld kommst

Inhalt

- Was ist eine Mahnung überhaupt?

- Mahnung schreiben - Wie du schnell und konform eine Mahnung schreibst

- Pflichtangaben auf einer Mahnung

- 1. Mahnung schreiben (+Formulierung)

- 2. Mahnung schreiben (+ Formulierung)

- 3. Mahnung schreiben (+ Formulierung)

- Mahnung schreiben mit Muster bzw. Vorlage

- Unterschied Zahlungserinnerung und Mahnung

- Das Thema mit den Mahngebühren

- Fazit

Hast du schon eine Rechnung geschrieben und freust dich schon auf das Geld des Kunden oder musst du deine erste Mahnung schreiben?

Manchmal passiert es, dass der Kunde bzw. Rechnungsempfänger etwas länger braucht, als das, was in deinen Zahlfristen definiert worden ist.

Hier kommt es nun darauf an deine ausstehenden Rechnungen immer im Blick zu halten, damit du nicht in einen finanziellen Ausstand kommst und vielleicht selbst deine Rechnungen nicht mehr zahlen kannst.

Das nächste, relativ unangenehme Thema für die meisten Gründer, ist das Mahn-, bzw. Forderungsmanagement.

Das Ziel des Mahnwesens ist es zügig und schnell wieder an dein wohlverdientes Geld zu kommen.

Wir schauen uns an, wie das im Detail aussieht.

Manchmal passiert es, dass der Kunde bzw. Rechnungsempfänger etwas länger braucht, als das, was in deinen Zahlfristen definiert worden ist.

Hier kommt es nun darauf an deine ausstehenden Rechnungen immer im Blick zu halten, damit du nicht in einen finanziellen Ausstand kommst und vielleicht selbst deine Rechnungen nicht mehr zahlen kannst.

Das nächste, relativ unangenehme Thema für die meisten Gründer, ist das Mahn-, bzw. Forderungsmanagement.

Das Ziel des Mahnwesens ist es zügig und schnell wieder an dein wohlverdientes Geld zu kommen.

Wir schauen uns an, wie das im Detail aussieht.

Was ist eine Mahnung überhaupt?

Eine Mahnung ist im Prinzip ein kleiner (zumindest am Anfang) nett gemeinter Hinweis an deinen Kunden, seine ausstehende Rechnung zu begleichen.

Üblicherweise spricht man hier im ersten Schritt von sogenannten Zahlungserinnerungen. Das ist sehr freundlich formuliert und bringt deinen Kunden in keine unangenehme Situation.

Schließlich kannst du als Unternehmer es nachvollziehen, dass bei all dem alltäglichen Trubel manchmal etwas untergeht, oder?

In Deutschland wird üblicherweise ein dreistufiges Mahnwesen für Zahlungserinnerungen verwendet, wobei die Zahlungserinnerung, also die erste Mahnung, schon als Mahnung angesehen wird.

Im Prinzip hast du folgenden Aufbau:

Teilweise schreiben einige Unternehmen nach der Zahlungserinnerung noch drei weitere Mahnungen, also insgesamt 4 Schritte.

Wichtig ist für dich zu wissen, dass dein Kunde schon ab der ersten Mahnung in Verzug ist und du ihn davon in Kenntnis setzt.

Ab der dritten Mahnung wird es für deinen Kunden jedoch brenzlig, die weiteren Details hierzu erhältst du weiter unten.

Üblicherweise spricht man hier im ersten Schritt von sogenannten Zahlungserinnerungen. Das ist sehr freundlich formuliert und bringt deinen Kunden in keine unangenehme Situation.

Schließlich kannst du als Unternehmer es nachvollziehen, dass bei all dem alltäglichen Trubel manchmal etwas untergeht, oder?

In Deutschland wird üblicherweise ein dreistufiges Mahnwesen für Zahlungserinnerungen verwendet, wobei die Zahlungserinnerung, also die erste Mahnung, schon als Mahnung angesehen wird.

Im Prinzip hast du folgenden Aufbau:

- Zahlungserinnerung

- 2. Mahnung

- 3 Mahnung

Teilweise schreiben einige Unternehmen nach der Zahlungserinnerung noch drei weitere Mahnungen, also insgesamt 4 Schritte.

Wichtig ist für dich zu wissen, dass dein Kunde schon ab der ersten Mahnung in Verzug ist und du ihn davon in Kenntnis setzt.

Ab der dritten Mahnung wird es für deinen Kunden jedoch brenzlig, die weiteren Details hierzu erhältst du weiter unten.

Mahnung schreiben - Wie du schnell und konform eine Mahnung schreibst

Sobald dein Kunde also die Zahlfrist nicht beachtet hat und die Überweisung nicht getätigt hat, kannst du ihn “abmahnen”.

Wir würden dir empfehlen, vor allem bei der ersten Zahlungserinnerung, nicht sofort auf dein Geld zu beharren, auch wenn das eventuell etwas schwierig sein sollte.

Warte in diesem Fall noch ca. 5 Werktage und informiere dann deinen Kunden hierüber. Tatsächlich hilft auch ein kurzer Telefonanruf, anstatt direkt schriftlich einen Hinweis zu verschicken.

Schon oft ist es vorgekommen, dass Bestandskunden über eine passiv aggressive Herangehensweise beim Forderungsmanagement die Geschäftsbeziehung beendet haben.

Das wollen wir eben nicht erreichen. Wir möchten ihn tatsächlich lediglich im ersten Step daran erinnern.

Tipp:

Damit du rechtlich gesehen keine Probleme beim Erstellen einer Mahnung erhältst, achte bitte auf die korrekte Erstellung einer Rechnung und deren Pflichtangaben.

In Deutschland gilt eine Zahlfrist von 10 bis 14 Tagen als sehr angemessen. Es kommt aber auch hier auf die deine Branche darauf an.

Im Übrigen befindet sich der Kunde im sogenannten “Verzug”, sobald die Zahlfrist abgelaufen ist. Heißt also, wenn dein Zahlungsziel 10 (Werk)Tage waren, ist dieser ab dem 11. Tag in Verzug und kann abgemahnt werden.

Wir würden dir empfehlen, vor allem bei der ersten Zahlungserinnerung, nicht sofort auf dein Geld zu beharren, auch wenn das eventuell etwas schwierig sein sollte.

Warte in diesem Fall noch ca. 5 Werktage und informiere dann deinen Kunden hierüber. Tatsächlich hilft auch ein kurzer Telefonanruf, anstatt direkt schriftlich einen Hinweis zu verschicken.

Schon oft ist es vorgekommen, dass Bestandskunden über eine passiv aggressive Herangehensweise beim Forderungsmanagement die Geschäftsbeziehung beendet haben.

Das wollen wir eben nicht erreichen. Wir möchten ihn tatsächlich lediglich im ersten Step daran erinnern.

Tipp:

Damit du rechtlich gesehen keine Probleme beim Erstellen einer Mahnung erhältst, achte bitte auf die korrekte Erstellung einer Rechnung und deren Pflichtangaben.

In Deutschland gilt eine Zahlfrist von 10 bis 14 Tagen als sehr angemessen. Es kommt aber auch hier auf die deine Branche darauf an.

Im Übrigen befindet sich der Kunde im sogenannten “Verzug”, sobald die Zahlfrist abgelaufen ist. Heißt also, wenn dein Zahlungsziel 10 (Werk)Tage waren, ist dieser ab dem 11. Tag in Verzug und kann abgemahnt werden.

Pflichtangaben auf einer Mahnung

Wie auch beim Erstellen von Rechnungen musst du bei der Mahnung auf einige Pflichtangaben achten, damit diese rechtskonform, speziell im Falle eines gerichtlichen Mahnverfahrens, und rechtssicher ist.

Folgende Pflichtangaben sollten auf deiner Mahnung stehen:

Bitte beachte, dass du nur eine Mahnung verschicken kannst, wenn das Zahlungsziel deines Kunden, welches in deiner Rechnung steht, nicht erreicht wurde.

Im üblichen Dienstleistungssektor schaut es praktisch so aus:

Zusätzlich solltest du darauf achten, dass bei Warenlieferung, speziellen bei Warenlieferung ins Ausland, es zu Lieferverzögerungen kommen kann.

Du solltest somit sicherstellen, dass du erst eine Mahnung ausstellst, wenn du zu 100 % sicher gehen kannst, dass die Ware beim Kunden ist.

Folgende Pflichtangaben sollten auf deiner Mahnung stehen:

- Name und Anschrift deines Kunden

- Name und Anschrift von dir

- Die bezugnehmende Rechnungsnummer, die der Mahnung zur Grunde liegt

- Der Gesamtbetrag, den du einforderst

- Ein kurzer Mahntext, welcher deinen Kunden an den Verzug erinnert und diesem eine neue Zahlfrist bietet (z.B”innerhalb von 5 Werktagen”)

- Etwaige Verzugszinsen.

Bitte beachte, dass du nur eine Mahnung verschicken kannst, wenn das Zahlungsziel deines Kunden, welches in deiner Rechnung steht, nicht erreicht wurde.

Im üblichen Dienstleistungssektor schaut es praktisch so aus:

- Anfrage + Angebot schreiben

- Dienstleistung erbringen

- Rechnung schreiben

- Zahlungsziel nicht erreicht

- Erste Zahlungserinnerung schreiben

- Zweite und Dritte Mahnung schreiben

Zusätzlich solltest du darauf achten, dass bei Warenlieferung, speziellen bei Warenlieferung ins Ausland, es zu Lieferverzögerungen kommen kann.

Du solltest somit sicherstellen, dass du erst eine Mahnung ausstellst, wenn du zu 100 % sicher gehen kannst, dass die Ware beim Kunden ist.

1. Mahnung schreiben (+Formulierung)

Wie schon erwähnt kann die erste Mahnung auch als Zahlungserinnerung formuliert werden.

Diese kann noch freundlich, leicht bestimmend (bezüglich neuem Zahlungsziel) sein und sollte kein direktes schlechtes Gewissen vermitteln.

Im Laufe deiner Karriere wirst du einige Mahnung an deine Kunden verfassen, aber auch wahrscheinlich selbst einige Rechnungen nicht immer pünktlich zahlen können.

Ein gewisses Verständnis hierfür seitens des Rechnungsstellers gibt dir jedoch auch ein gutes Gefühl beim richtigen “Geschäftspartner” zu sein.

Im Prinzip ist Nettigkeit eine Investition in die Zukunft![]()

Als Mustertext für deine Zahlungserinnerung könntest du z.b. folgende Formulierung verwenden:

Sehr geehrte Damen und Herren,

Im Trubel des Alltags kann einem schnell etwas entgehen.

Wir möchten Sie deshalb gerne an unsere ausstehende Rechnung vom XX.XX.XXXX mit der Rechnungsnummer RE-123456 erinnern.

Sollten Sie diese schon bezahlt bzw. entrichtet haben, so können Sie dieses Schreiben ignorieren.

Ansonsten möchten wir Sie bitten spätestens bis zum XX.XX.XXXX den ausstehende Betrag in Höhe von XX EUR zu überweisen.

Viele Grüße

XX

Diese kann noch freundlich, leicht bestimmend (bezüglich neuem Zahlungsziel) sein und sollte kein direktes schlechtes Gewissen vermitteln.

Im Laufe deiner Karriere wirst du einige Mahnung an deine Kunden verfassen, aber auch wahrscheinlich selbst einige Rechnungen nicht immer pünktlich zahlen können.

Ein gewisses Verständnis hierfür seitens des Rechnungsstellers gibt dir jedoch auch ein gutes Gefühl beim richtigen “Geschäftspartner” zu sein.

Im Prinzip ist Nettigkeit eine Investition in die Zukunft

Als Mustertext für deine Zahlungserinnerung könntest du z.b. folgende Formulierung verwenden:

Sehr geehrte Damen und Herren,

Im Trubel des Alltags kann einem schnell etwas entgehen.

Wir möchten Sie deshalb gerne an unsere ausstehende Rechnung vom XX.XX.XXXX mit der Rechnungsnummer RE-123456 erinnern.

Sollten Sie diese schon bezahlt bzw. entrichtet haben, so können Sie dieses Schreiben ignorieren.

Ansonsten möchten wir Sie bitten spätestens bis zum XX.XX.XXXX den ausstehende Betrag in Höhe von XX EUR zu überweisen.

Viele Grüße

XX

2. Mahnung schreiben (+ Formulierung)

Die zweite Mahnung darf ruhig schon die Formulierung “Mahnung” beinhalten und den freundlichen Ton ein wenig anrauen.

Ein Mustertext könnte z.b. folgender sein:

Sehr geehrte Damen und Herren,

wir möchten Sie gerne nochmals auf die ausstehende Rechnung RE-123456 vom XX.XX.XXXX hinweisen. Leider konnten wir bis heute keinen Zahlungseingang feststellen.

Bitte beachten Sie, dass bei einer erneuten Nichtzahlung zusätzliche Mahngebühren auftreten werden.

Bitte überweisen Sie den Betrag in Höhe von XX EUR bis spätestens XX.XX.XXXX auf das weiter unten stehende Konto.

Mit freundlichen Grüßen

XX

Ein Mustertext könnte z.b. folgender sein:

Sehr geehrte Damen und Herren,

wir möchten Sie gerne nochmals auf die ausstehende Rechnung RE-123456 vom XX.XX.XXXX hinweisen. Leider konnten wir bis heute keinen Zahlungseingang feststellen.

Bitte beachten Sie, dass bei einer erneuten Nichtzahlung zusätzliche Mahngebühren auftreten werden.

Bitte überweisen Sie den Betrag in Höhe von XX EUR bis spätestens XX.XX.XXXX auf das weiter unten stehende Konto.

Mit freundlichen Grüßen

XX

3. Mahnung schreiben (+ Formulierung)

So, jetzt wird es Ernst.

Dein Kunde hat nicht auf Zahlungserinnerungen, sowie die weiteren Mahnungen reagiert.

Die dritte Mahnung sollte sehr bestimmt und auch direkt sein, schließlich musst auch du deine Rechnungen bezahlen. Deinem Kunden muss bewusst gemacht werden, dass eine erneute Nichtzahlung beträchtliche Konsequenzen mit sich trägt.

Ein Text zur Formulierung der dritten Mahnung könnte sein:

Sehr geehrte Damen und Herren,

Sie haben auf unsere Zahlungserinnerung, wie auch unsere Mahnung bis zum heutigen Tag nicht reagiert.

Sollten Sie bis zum XX.XX.XXXX den offenen Betrag in Höhe von XX EUR nicht begleichen, werden wir Ihren Fall an ein Inkassobüro übergeben.

Es entstehen Ihnen hierbei zusätzliche Gebühren.

Mit freundlichen Grüßen

XX

In diesem Text geht es wirklich darum, dass dein Kunde versteht, dass das seine letzte Mahnung ist, bevor du mit größeren Geschützen auffährst.

Im Übrigen werden die Inkassogebühren direkt von deinem Kunden übernommen, das heißt diese kannst du auf die Mahnung direkt aufschlagen und den gesamten Fall übergeben.

Dein Kunde hat nicht auf Zahlungserinnerungen, sowie die weiteren Mahnungen reagiert.

Die dritte Mahnung sollte sehr bestimmt und auch direkt sein, schließlich musst auch du deine Rechnungen bezahlen. Deinem Kunden muss bewusst gemacht werden, dass eine erneute Nichtzahlung beträchtliche Konsequenzen mit sich trägt.

Ein Text zur Formulierung der dritten Mahnung könnte sein:

Sehr geehrte Damen und Herren,

Sie haben auf unsere Zahlungserinnerung, wie auch unsere Mahnung bis zum heutigen Tag nicht reagiert.

Sollten Sie bis zum XX.XX.XXXX den offenen Betrag in Höhe von XX EUR nicht begleichen, werden wir Ihren Fall an ein Inkassobüro übergeben.

Es entstehen Ihnen hierbei zusätzliche Gebühren.

Mit freundlichen Grüßen

XX

In diesem Text geht es wirklich darum, dass dein Kunde versteht, dass das seine letzte Mahnung ist, bevor du mit größeren Geschützen auffährst.

Im Übrigen werden die Inkassogebühren direkt von deinem Kunden übernommen, das heißt diese kannst du auf die Mahnung direkt aufschlagen und den gesamten Fall übergeben.

Mahnung schreiben mit Muster bzw. Vorlage

Wir haben für dich ein Muster bzw. eine Vorlage von allen drei Varianten im Word-Format zum Download vorbereitet.Bitte beachte, dass die Erstellung von buchhalterischen Dokumenten, zu der auch die Mahnung gehört, nicht den Grundsätzen ordnungsgemäßer Buchführung entspricht, also nicht GoBD-konform ist.

Unterschied Zahlungserinnerung und Mahnung

Wie du weiter oben wahrscheinlich schon herauslesen konntest, gibt es keinen direkten Unterschied zwischen Zahlungserinnerung und Mahnung.

Eine Zahlungserinnerung klingt freundlicher und weist deinen Kunden lediglich auf die Tatsache hin, dass dieser, ein festgesetztes Zahlungsziel überschritten hat.

Es gibt kein “Gesetzt”, welches dir vorschreibt, wie du deine Mahnung formulieren solltest. Auch ist es egal, ob du deinen Kunden zwei Mal oder 10 Mal anmahnst.

Wichtig für dich:

Schon ab der ersten Zahlungserinnerung bzw. Mahnung befindet sich dein Kunde in Verzug und könnte theoretisch mit Mahngebühren abgestraft werden.

In der Praxis ist dieses Vorgehen natürlich nicht sehr kundenfreundlich, sodass es sich eingebürgert hat, dass Unternehmen, auch noch heute, eine Zahlungserinnerung versenden und im Nachgang bis zu drei Mahnungen.

Eine Zahlungserinnerung klingt freundlicher und weist deinen Kunden lediglich auf die Tatsache hin, dass dieser, ein festgesetztes Zahlungsziel überschritten hat.

Es gibt kein “Gesetzt”, welches dir vorschreibt, wie du deine Mahnung formulieren solltest. Auch ist es egal, ob du deinen Kunden zwei Mal oder 10 Mal anmahnst.

Wichtig für dich:

Schon ab der ersten Zahlungserinnerung bzw. Mahnung befindet sich dein Kunde in Verzug und könnte theoretisch mit Mahngebühren abgestraft werden.

In der Praxis ist dieses Vorgehen natürlich nicht sehr kundenfreundlich, sodass es sich eingebürgert hat, dass Unternehmen, auch noch heute, eine Zahlungserinnerung versenden und im Nachgang bis zu drei Mahnungen.

Das Thema mit den Mahngebühren

Ab und an wirst du nicht drum rum kommen auch Mahngebühren bzw. Verzugszinsen für die ausstehende Rechnung deines Kunden zu verlangen.

Doch wie hoch sollten diese sein?

Um diese Frage zu beantworten, müssen wir uns ansehen, welche Gebühren du direkt an deinen Kunden weiterleiten und als Mahngebühren ansetzen darfst.

Doch wie hoch sollten diese sein?

Um diese Frage zu beantworten, müssen wir uns ansehen, welche Gebühren du direkt an deinen Kunden weiterleiten und als Mahngebühren ansetzen darfst.

Folgende Gebühren darfst du weiter verrechnen:

Diese Gebühren darfst du nicht in eine Mahnung aufnehmen:

Heißt, falls deine Mahnung durch vier Abteilungen durchgegangen ist und jeweils eine Person diese verarbeiten musste, darfst du diese Personalgebühren nicht als Mahngebühren auf deiner Mahnung ausweisen.

In der Praxis entstehen im Durchschnitt Mahngebühren in Höhe von 2 EUR - 10 EUR. Eine genaue Richtlinie zu üblichen Mahngebühren bzw. eine gesetzliche Grundlage, ab wann Mahngebühren als zu hoch oder zu niedrig angesehen werden, existiert leider nicht.

Die oben aufgelisten Gebühren richten sich an Privatpersonen, doch wie schaut es aus bei Geschäftskunden?

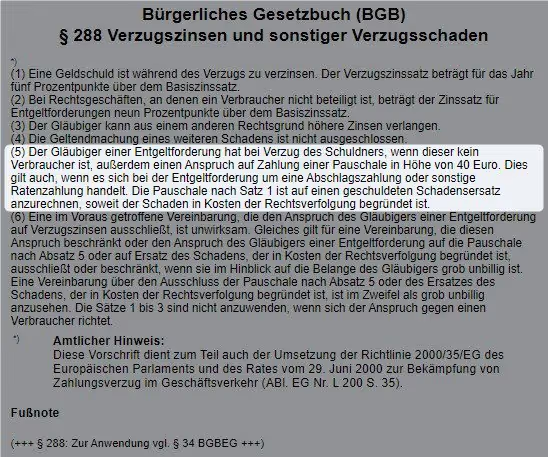

Ist dein Kunde selbst Unternehmer kannst du die sogenannten Mahnpauschalen ansetzen, welche im §288 BGB definiert wurden.

Hier heißt es:

- Kosten für Material (z.B. Briefkuvert usw.)

- Kosten für Versand (z.B. Portokosten)

- Kosten für SEPA-Rückläufer, also wenn eine SEPA-Lastschrift von der Bank des Rechnungsempfängers abgelehnt wurde. Üblicherweise entstehen hier in Deutschland weitere Bankgebühren.

- Kosten für eine etwaige Adressermittlung, falls dein Kunde umgezogen ist.

- Kosten für einen Anwalt

Diese Gebühren darfst du nicht in eine Mahnung aufnehmen:

- Die eigentlichen Arbeitszeitgebühren

- Personalkosten

Heißt, falls deine Mahnung durch vier Abteilungen durchgegangen ist und jeweils eine Person diese verarbeiten musste, darfst du diese Personalgebühren nicht als Mahngebühren auf deiner Mahnung ausweisen.

In der Praxis entstehen im Durchschnitt Mahngebühren in Höhe von 2 EUR - 10 EUR. Eine genaue Richtlinie zu üblichen Mahngebühren bzw. eine gesetzliche Grundlage, ab wann Mahngebühren als zu hoch oder zu niedrig angesehen werden, existiert leider nicht.

Die oben aufgelisten Gebühren richten sich an Privatpersonen, doch wie schaut es aus bei Geschäftskunden?

Ist dein Kunde selbst Unternehmer kannst du die sogenannten Mahnpauschalen ansetzen, welche im §288 BGB definiert wurden.

Hier heißt es:

Theoretisch kannst du also sofort 40 EUR an deinen Geschäftskunden weiterreichen, egal wie hoch die Gesamtforderung deiner ursprünglichen Rechnung beträgt.

Zusätzlich zu den üblichen Mahngebühren können auch noch sogenannten Verzugszinsen angerechnet werden.

Hintergrund hierfür ist eine mögliche Notlage aufgrund des Ausbleibens der Zahlung.

Stelle dir vor, du bist Bauunternehmer und hast Waren im Vorfeld vorfinanziert, vielleicht auch sogar mit einem Dispokredit, der hohe Zinsen aufweist.

Bei einem Ausbleiben der Zahlung des Kunden entstehen für dich erhöhte Gebühren, da du von einer Zahlung im Vorfeld ausgegangen bist.

Diese Verzugszinsen sind ebenfalls im BGB geregelt und unterscheiden sich auch hier im Bezug auf den Status des Rechnungsempfängers.

Ist dein Kunde Privatkunde:

Laut BGB werden hier üblicherweise 5% über dem Basiszinssatz der Deutschen Bank Zinsen verangschlagt

Ist dein Kunde Geschäftskunde:

Hier werden 9% über dem Basiszinssatz der Deutschen Bank fällig.

Zusätzlich zu den üblichen Mahngebühren können auch noch sogenannten Verzugszinsen angerechnet werden.

Hintergrund hierfür ist eine mögliche Notlage aufgrund des Ausbleibens der Zahlung.

Stelle dir vor, du bist Bauunternehmer und hast Waren im Vorfeld vorfinanziert, vielleicht auch sogar mit einem Dispokredit, der hohe Zinsen aufweist.

Bei einem Ausbleiben der Zahlung des Kunden entstehen für dich erhöhte Gebühren, da du von einer Zahlung im Vorfeld ausgegangen bist.

Diese Verzugszinsen sind ebenfalls im BGB geregelt und unterscheiden sich auch hier im Bezug auf den Status des Rechnungsempfängers.

Ist dein Kunde Privatkunde:

Laut BGB werden hier üblicherweise 5% über dem Basiszinssatz der Deutschen Bank Zinsen verangschlagt

Ist dein Kunde Geschäftskunde:

Hier werden 9% über dem Basiszinssatz der Deutschen Bank fällig.

Fazit

Du siehst das Thema “Mahnung schreiben” beinhaltet viele Faktoren, die zu beachten sind.

Zusätzlich ist es besonders wichtig, dass du all deine offenstehenden Rechnungen und Zahlfristen im Überblick behältst, um nicht ständig deinem Geld hinterherrennen zu müssen.

Hierbei hilft dir orbnet mit seinem integrierten Mahnungsmodul.

Wir überprüfen nicht nur offene Rechnungen auf Zahlungsfristen für dich (mit dem integrierten Online-Banking), sondern helfen dir mit nur wenigen Klicks eine Zahlungserinnerung zu erstellen.

Deine Finanzen hast du damit ab sofort immer im Griff.

Zusätzlich ist es besonders wichtig, dass du all deine offenstehenden Rechnungen und Zahlfristen im Überblick behältst, um nicht ständig deinem Geld hinterherrennen zu müssen.

Hierbei hilft dir orbnet mit seinem integrierten Mahnungsmodul.

Wir überprüfen nicht nur offene Rechnungen auf Zahlungsfristen für dich (mit dem integrierten Online-Banking), sondern helfen dir mit nur wenigen Klicks eine Zahlungserinnerung zu erstellen.

Deine Finanzen hast du damit ab sofort immer im Griff.

All in ohne Risiko Starte deine 7 Tage Premium Test-Version noch heute! Premium-Version testen Die Probezeit endet automatisch - keine weiteren Kosten!